Profit №_12_2023, decembrie 2023

№_12_2023, decembrie 2023

Tema numărului

Nr. 1-2 (163-164), ianuarie-februarie 2009Willkommen in Deutschland!

Vă place ordinea şi curăţenia? Dar crenvurştii cu muştar şi cartofi prăjiţi? Sînteţi un cetăţean responsabil, care traversează strada doar la verde şi mergeţi în mod obligatoriu la vot? Atunci, bine aţi venit în Germania!

În luna ianuarie, graţie Ambasadei Republicii Federale Germane de la Chişinău, un grup de 11 de jurnalişti, care mai bine de jumătate de an au studiat limba germană, au vizitat una dintre cele mai puternice ţări din Uniunea Europeană – Germania. Vizita a avut şi un scop concret: participarea la alegerile locale repetate în landul Hessen, capitala căruia este orăşelul Wiesbaden. Landul Hessen are 6,6 mil. de locuitori, dintre care 4,4 mil. - cu drept de vot. În acest land se află oraşele Frankfurt/Main, care este considerat capitală financiară a Germaniei şi poate cel mai modern oraş german, dar şi Mainz, cunoscut pentru universitatea sa şi partea istorică a oraşului. Nici unul dintre acest oraşe nu depăşeşte numărul de locuitori de 1 mil., dar viaţa de zi cu zi a germanilor de aici este foarte intensă şi total diferită de cea a moldovenilor. Spun aceasta deoarece programul organizat, pentru o săptămînă, de către experţii de la Institutul Goethe a fost unul pe cît de încărcat, pe atît de interesant.

Apa din acest izvor vine de la 2000 metri. La ieşire temperatura

apei atinge 85C0. În antichitate romanii foloseau apa în scopuri

curative, iar aluviunile care se formează la ieşire – în scopuri

cosmetice şi la vopsirea părului.

Locuri ce merită vizitate

Capitala landului Hessen, Wiesbaden, are circa 300 mii de locuitori şi este celebră prin băile sale termale. Practic, Wiesbaden este un fel de concurent al orăşelului Baden-Baden. În fiecare an, Wiesbaden este vizitat de zeci de mii de turişti care vin aici nu doar pentru locurile pitoreşti, dar şi pentru tratament. Dacă doriţi să mergeţi la un centru SPA din Wiesbaden, unde veţi găsi toate tipurile de saună, jacuzzi, dar şi masaj, atunci pentru o zi veţi scoate din buzunar doar 18,5 euro. Şi nu uitaţi, de costum de baie nu veţi avea nevoie, chiar dacă aceste centre sînt vizitate atît de femei, cît şi de bărbaţi. Orăşelul Wiesbaden se află la circa 40 minute de mers cu trenul de Frankfurt, o distanţă destul de modestă pentru nemţi, care s-au obişnuit să meargă zilnic la serviciu în alt oraş.

La o demonstraţie electorală a partidului die Grünen

(Verzii) – partidul care a fost pe locul patru în alegeri.

Frankfurtul se deosebeşte de celelalte oraşe ale Germaniei. Aici se află sediul central al celor mai mari bănci din Germania, diferite companii de proporţii, clădiri înalte de pînă la 300 metri, magazine foarte scumpe şi, desigur, pe străzi, bărbaţi îmbrăcaţi la costum şi femei elegante. Oraşul deţine de mult timp titlul de capitală financiară a Germaniei. Bursa din Frankfurt este cea mai mare din ţară, ocupîndu-se de 85% din acţiunile din Germania şi este una dintre cele mai mari din lume. În Frankfurt se află, de asemenea, sediul Băncii Centrale Europene, cel al Băncii Federale (de stat) Germane (Deutsche Bundesbank), precum şi sediile unui mare număr de bănci comerciale private, cum ar fi: Deutsche Bank, Dresdner Bank, Commerzbank ş.a. Frankfurtul este şi centru pentru o serie de afaceri comerciale pe scară largă, cum ar fi renumitul Tîrg anual de la Frankfurt (Messe Frankfurt).

Cetăţenii Germaniei sunt foarte interesaţi de politică.

Sala unde s-au adunat reprezentanţii şi simpatizanţii

Partidului socilal-Democrat a fost arhiplină.

Tot în Frankfurt se află şi casa scriitorului Johann Wolfgang von Goethe. Aici el a trăit pînă la vîrsta de 26 ani. Dacă aveţi ocazia să vizitaţi acest oraş, nu ezitaţi să treceţi şi pe la casa-muzeu, care, deşi în cea mai mare parte a fost restaurată, păstrează acel aer de epocă, care nu mai poate fi întîlnit nicăieri. În această casă, la etajul doi (Goethe făcea parte dintr-o familie foarte bogată), se află un ceas, înalt de peste 2 m şi vechi de 263 de ani. Acest ceas, familia Goethe l-a primit cadou de la un prieten, iar valoarea lui actuală este inestimabilă.

Dacă ajungeţi în Frankfurt, nu ezitaţi să treceţi şi pe la operă. Deşi, aici, actorii nu poartă costume speciale, iar decorul este unul destul de modest, arta cu care aceştia îşi joacă rolul te lasă fără cuvinte. Tradiţional, sala Teatrului de operă este una arhiplină, iar la final, spectatorii nu se lenevesc să bată din palme. Preţul biletelor la operă poate ajunge şi la 200 de euro, dar aceasta este doar atunci cînd are loc o premieră. Dacă însă vă place mai mult să dansaţi, atunci în Frankfurt puteţi merge la „Cocoon Club”, unul dintre cele mai glamuroase cluburi de noapte la moment, în acest oraş. Doar designul de interior al acestui club a costat 2 mil. de euro. Biletul de intrare costă circa 15 euro. De aceşti bani puteţi dansa în sala cu muzică techno sau în cea de R&B. De asemenea, veţi putea sta în sala VIP, unde se fumează. Trebuie să ştiţi că în Germania în locurile publice fumatul este interzis, iar în restaurante sau cluburi e permis doar în locurile special amenajate. Preţurile în acest club sînt moderate: o sticlă de bere costă 3,5 euro, iar un cocktail mai special - circa 12 euro.

Poză de grup după o întîlnire cu editorul ziarului Frankfurter Rundschau

De altfel, anume la Frankfurt se află al treilea ca mărime aeroport din lume. Aici, la fiecare trei minute, are loc o decolare sau o aterizare. În scurt timp, acest aeroport, foarte important pentru economia ţării, va fi extins.

Mîncarea în Germania este foarte gustoasă. Dacă vă grăbiţi, atunci chiar în stradă puteţi procura, cu 1,75 euro, un wurst cu pîine, muştar sau ketchup, dacă nu, atunci aveţi o mare varietate de restaurante, atît tradiţionale, cît şi din bucătăria internaţională. Nemţii nu au multe bucate naţionale, iar cele pe care le au, cu siguranţă, sînt pe gustul moldovenilor: carne de porc cu varză murată, sarmale din ficat şi la desert renumitul sttrudel cu mere. Desigur, nu putem uita nici de bere, care este foarte gustoasă. O altă băutură tradiţională este şi calvadosul – un vin produs din mere. Şi încă ceva, o băutură foarte la modă în Germania este Bionada, un fel de limonadă, doar că biologic pură. Preţul acesteia este de 2,5-3,5 euro sticla. Apropo, deşi în Germania se produc peste 300 tipuri de pîine, nemţii evită să o consume din considerente de sănătate, astfel încît în restaurante se aduce pîine doar la solicitarea clientului.

Sistemul electoral

Noapte în oraşul băncilor – Frankfurt/Main

Dacă totuşi vizitaţi Germania nu doar ca turist, ci şi cu anumite scopuri profesionale, cum a fost în cazul nostru, atunci pe lîngă distracţie va trebui şi să mai munciţi. Iar poporul german, cu siguranţă, munceşte! Sistemul electoral al Germaniei este unul cu tradiţii, iar poporul german este unul conservator, astfel încît aici nu există surprize în ceea ce priveşte partidele care vor trece pragul electoral de 5%. La 18 ianuarie, 2009, în landul Hessen au avut loc alegeri repetate în Landtag, un fel de Parlament al landului, deoarece timp de un an nu s-a reuşit formarea unei coaliţii de guvernămînt. Cum şi arătau sondajele, alegerile au fost cîştigate de creştin-democraţi, CDU, partidul cancelarului Angela Merkel, care a acumulat 37,2% din voturi. Acesta a fost urmat de SPD, care a căzut de la 36,7% la 23,7%. Liberalii şi Verzii au crescut şi ei, de la 9,4% la 16,2%, respectiv, de la 7,5 la 13,7%, iar partidul de stînga a crescut uşor, la 5,4% (5,1% în 2008).

La o secţie de vot din Wiesbaden

La alegerile locale din Germania nu există prag electoral. Cu toate acestea, în aceste alegeri au participat 60% din locuitorii din Hessen cu drept de vot. Alegerile din Germania nu sînt monitorizate de nimeni, sînt contestate extrem de rar, iar în faţa secţiilor de votare nu cîntă muzica şi nu se vînd băuturi alcoolice. Desigur, şi aici campaniile electorale sînt destul de murdare, concurenţii electorali permiţîndu-şi să-şi critice concurenţii. În Germania se desfăşoară şi acţiuni de protest, iar la ele, tradiţional, participă mai mulţi reprezentanţi ai organelor de forţă, decît persoane care protestează. Totuşi, cum zic nemţii, aceasta se face nu pentru a intimida sau împiedica protestatarii, ci pentru a-i proteja. În septembrie, 2009, în Germania vor avea loc alegeri federale, atunci poporul german îşi va alege un nou cancelar. Cine va fi acesta - nu se ştie, dar, cu siguranţă, după ce Angela Merkel a devenit prima femeie cancelar, rolul femeilor în politică a crescut esenţial.

Mass-media şi criza financiară

Mass-media din Moldova poate doar visa că va ajunge vreodată la independenţa editorială şi financiară specifică celei din Germania. Ziarele din această ţară au tiraje de sute de mii de exemplare zilnic şi, ce este şi mai îmbucurător, aceste ziare se vînd ca pîinea caldă. Dimineaţa, pe străzile oraşului veţi vedea vînzători de ziare şi oameni care în metrou sau în restaurante, în timp ce-şi beau cafeaua, se delectează cu ultimele informaţii din sport, economie, politică. Ceea ce în Moldova nu prea se întîmplă! Deşi criza financiară ameninţă şi acest domeniu, editorii se arată convinşi că vor face faţă. Căci, unde s-a mai văzut ca germanii să nu citească ziare, chiar dacă preţul acestora este de 2-3 euro?!

Concluzii

Deşi am vizitat mai multe state europene, Germania rămîne ţara în care mă voi întoarce de fiecare dată cu cea mai mare plăcere. Este un mit că nemţii sînt un popor închis, neprietenos. Da, sînt duri cu cei care le încalcă legile, dar atîta timp cît doriţi doar să admiraţi ce au ei mai frumos şi mai bun, să vă inspiraţi din nivelul lor de trai şi să gustaţi din bucatele şi băuturile lor naţionale, veţi avea parte de cea mai frumoasă călătorie din viaţă Dvs.

P.S. Agenţia de Presă „Infotag” aduce mulţumiri ambasadei Germaniei în Republica Moldova pentru că a oferit posibilitate angajaţilor să urmeze cursurile de limbă germană şi pentru invitaţia de a vizita Germania.

După o săptămînă plină de lucru, cei mai în vîrstă merg

la operă sau concerte de muzică clasică. Actorii operei din

Frankfurt, ce au interpretat piesa „Tosca”, mulţumesc

numerosului public

Iar tinerii preferă să meargă la disco: în clubul

Cocoonclub din Frankfurt sunt angajaţi artişti care se

maschează şi incită publicul la dans.

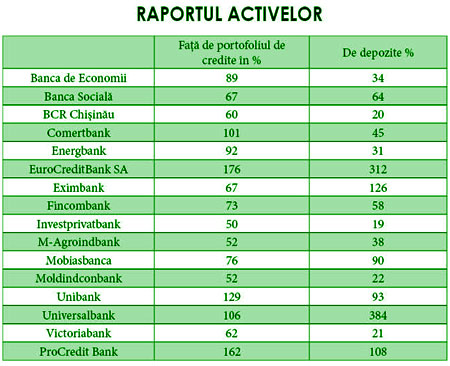

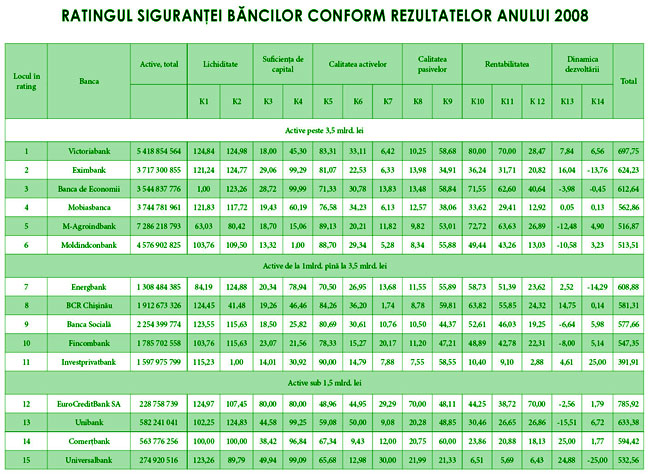

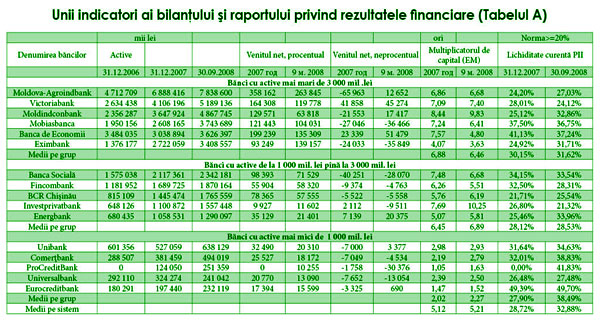

Ratingul siguranţei băncilor conform rezultatelor anului 2008

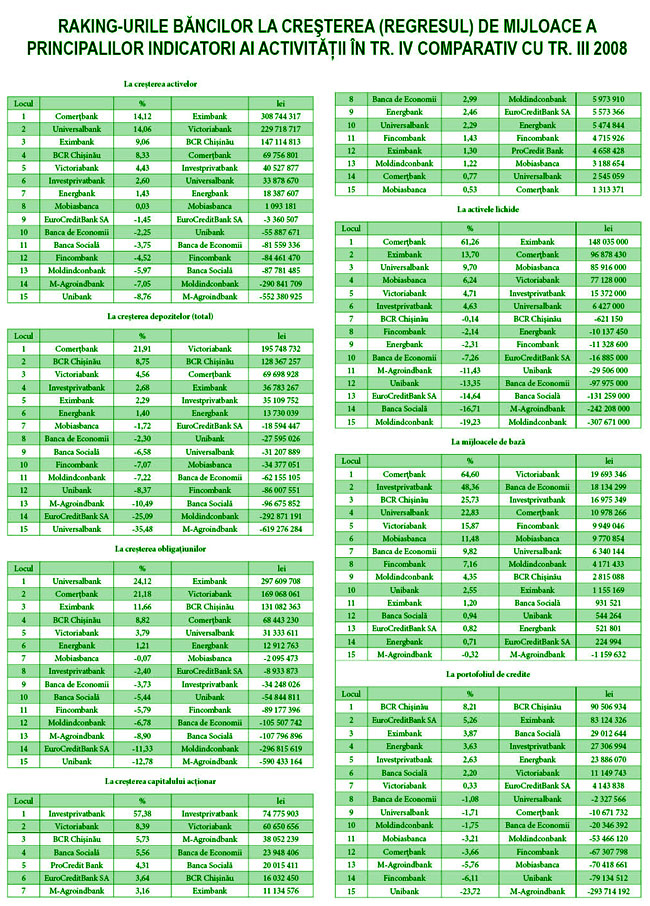

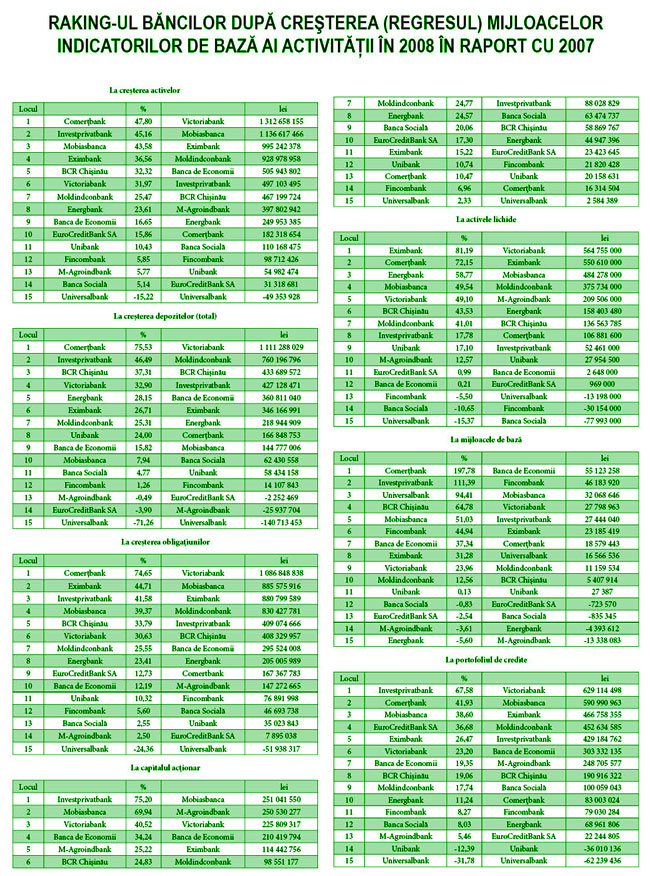

2008 nu a fost un an uşor pentru bănci. Euforia de la succesele precedente, începînd cu jumătatea anului, a început să treacă, împreună cu reducerea activelor şi a fluxului de capital venit în ţară. Dar, după cum ne putem convinge din experienţa statelor vecine, putea fi mult mai rău, dacă nu ar fi avut loc consolidarea aparatului politic, de stat, dar şi dacă ar fi lipsit susţinerea presei. În general, băncile, probabil, înţeleg că rămîn datoare societăţii şi că această datorie vor trebui s-o restituie în 2009 – cu bani, iar ulterior şi cu loialitatea lor.

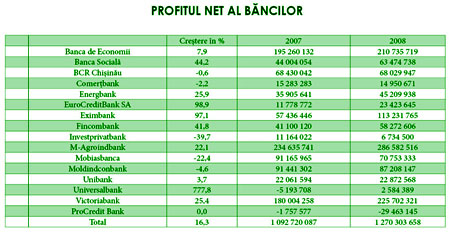

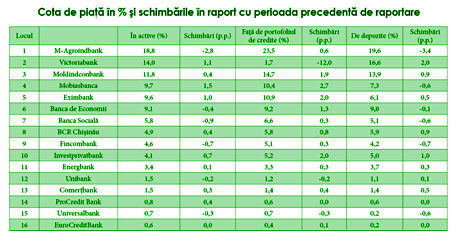

Judecînd după rezultatele activităţii în 2008, băncile arată destul de reuşit. Creştere a fost înregistrată, practic, la toţi indicatorii. Dacă însă vom compara cu dinamica anilor precedenţi, apoi dezvoltarea s-a stopat un pic. În 2007, creşterea activelor a fost de 40%, în 2008 – de 22,7%, dintre care cele lichide au crescut cu 28,6%, comparativ cu 39% în 2007.

Portofoliul de depozite, discutat pe larg în 2008, a crescut cu 18% (faţă de 34%), în special în contul persoanelor fizice, iar cel de credite – cu 19% (52%). În acest caz, principalii consumatori au fost persoanele juridice. Dinamica de succes a indicatorului a avut de suferit în a doua jumătate a anului, în special, în trimestrul patru, cînd indicatorii au înregistrat minusuri, cu excepţia celor privind capitalul normativ şi capitalul acţionar.

Cel mai greu lucru în acest rating s-a dovedit a fi alegerea punctului de calcul. Majoritatea cititorilor, care au întrebat de el, s-au interesat întîi de toate de dinamica ultimelor trei luni. Băncile însă preferă să acorde statistica pentru un an. A fost interesant de monitorizat modul în care era dată publicităţii statistica. Băncile, indicatorii cărora erau buni, îi publicau şi îi plasau pe site-urile lor cu jumătate de lună înaintea celor la care indicatorii lăsau de dorit. O parte din cei din urmă au admis chiar încălcarea cerinţelor BNM, plasînd rapoartele pe site cu întîrziere.

Tabloul creşterii indicatorilor pentru trimestrul patru confirmă presupunerile din precedenta analiză, în care se vorbea despre punctele vulnerabile ale marilor bănci. Anume acestora, în calitatea lor de jucători de bază, le-a revenit povara refluxului capitalului atras. Printre ele figurează: Moldova-Agroindbank (portofoliul de depozite al căreia s-a diminuat cu 10,5%), Moldindconbank (-7,2%), Banca Socială (-6,6%), Banca de Economii (-2,3%) şi Mobiasbancă (-1,7%). Se creează impresia că noua echipă de manageri ai Mobiasbancă a devenit în trimestrul patru excesiv de atentă, frînînd dezvoltarea, care continua de la apariţia acţionarului francez al băncii. Ca o confirmare a celor spuse poate servi activitatea concurentului său de bază – Eximbank, care, făcîndu-şi loc cu coatele, a ajuns în primii cinci cei mai puternici actori pe piaţă.

Eximbank a ştiut să-şi crească, în decurs de trei luni, nu doar depozitele cu 2,29%, dar şi portofoliul de credite – cu 3,9%. În rezultatul măsurilor active, banca a reuşit să obţină de la celelalte 15 bănci suplimentar 1% din piaţa accizelor şi cîte 0,5% la depozite şi credite. În opinia observatorilor, succesul său se datorează nu atît reînnoirii şi dezvoltării reţelei, ceea ce este vizibil, cît dobînzilor atrăgătoare şi relaţiilor de management bine puse la punct în cercurile de stat şi comerciale. Dacă susţinerea de marketing în raport cu persoanele fizice ar fi fost niţel mai activă, succesul ar fi fost şi mai vizibil. În rating, banca s-a situat pe onorabilul loc doi, ceea ce nu este deloc rău.

Apropo, la capitolul marketing au făcut greşeli majoritatea băncilor mari şi mici. În loc ca, în condiţiile unei situaţii instabile, să-şi promoveze avantajele, băncile „şi-au strîns coada între picioare” şi au început să-şi reducă bugetele pentru publicitate. Despre faptul că această politică a fost greşită, au recunoscut deja partenerii lor străini, care primii s-au confruntat cu criza.

Banca de Economii, începînd anul cu un start bun, repede a pierdut din elan, trecînd la „mers sportiv”. Posibil, colaboratorii săi au fost afectaţi psihologic de situaţia incertă legată de o posibilă privatizare. Refuzul ulterior al Guvernului de a vinde banca este pe deplin justificat – aceasta nu poate fi vîndută în condiţiile unei serioase diminuări a cererii pentru acţiunile instituţiilor financiare. Banca de Economii a pierdut, după rezultatele anuale, 0,5% din piaţă.

În 2008 s-au activizat vizibil băncile din eşalonul doi - BCR Chişinău, Investprivatbank şi Comerţbank. Ele ies treptat din culoarul îngust unde ani în şir s-au simţit destul de confortabil şi, principalul, în siguranţă. Dar acum, aceste bănci, din cîte se vede, conştientizează că, fără extinderea spectrului de servicii, clienţi şi reprezentanţe, nu poţi să te descurci. BCR Chişinău pune accentul pe lucrul cu clienţii orientaţi spre UE. În context face să amintim că exportul în Europa a crescut timp de un an, după datele preliminare, cu aproape 40%.

Investprivatbank a implementat cardurile cu cip, mizînd pe faptul că aceasta va atrage clienţi suplimentari, şi a început să desfăşoare mult mai flexibil operaţiunile de schimb. Din punctul de vedere al concurenţilor, miza pe cip nu va da un cîştig rapid şi vizibil în lupta pentru piaţă. „Cel mai probabil este că populaţia autohtonă va trece la alte tipuri de plăţi electronice, inclusiv mobile, decît va vedea şi va simţi diferenţa între cardurile magnetice şi cu cip. Altceva este ce va putea să propună nou banca în baza acestor carduri”, a spus unul dintre clienţii băncii.

Noilor manageri ai Moldindconbank şi Comerţbank nu le-a mers. Ei sînt nevoiţi să facă primii paşi şi să-şi demonstreze capacităţile în timpuri grele. E drept, managerul Comerţbank, pur şi simplu, nu reuşeşte să reacţioneze la ce se întîmplă în jur, deoarece tot finalul de an a fost ocupat cu trecerea în noul oficiu al băncii. Indiferent de aceasta, succesele băncii sînt evidente – activele au crescut cu aproape 50%, portofoliul de depozite – cu 75%, activele lichide – cu 81% (!). În mare parte, aceste succese au devenit posibile graţie susţinerii acţionarilor, care au majorat capitalul cu 75,2%. Anume din cauza indicatorilor exagerat de avansaţi banca nu numai că nu a avansat în rating, dar, după cum este evident, a coborît pînă pe penultima poziţie, deoarece este evident că un atare nivel va fi greu de menţinut ulterior. De menţionat că ratingul are la bază raportul indicatorilor faţă de o instituţie ideală pentru piaţa moldovenească.

Liderul ratingului – Victoriabank – continuă să uimească. Ea nu numai că nu reduce din turaţii, dar, chiar şi în timpuri grele, accelerează vizibil. În trimestrul patru, banca şi-a sporit activele, depozitele şi capitalul lichid cu 4%. Nu este exclus că şi în acest caz s-a resimţit ajutorul acţionarilor (+8%), dar, evaluîndu-i activitatea pentru un an, se poate de concluzionat că nu aceasta este principalul. Îmbunătăţirea indicatorilor de bază cu o treime timp de un an (creşterea depozitelor şi activelor cu 32%) e posibilă doar în condiţiile unei bune activităţi a întregului colectiv al băncii. În rezultat, Victoriabank a reuşit să cîştige timp de un an suplimentar încă 1% din piaţă, profitul său majorîndu-se cu 25,4% pînă la 225,7 mil. lei.

Premise

Evidenta reducere a activităţii de creditare şi a fluxurilor de bani, atît de peste hotare, cît şi de la agenţii economici, continuarea refluxului de bani din depozite, mai devreme sau mai tîrziu va introduce corective în activitatea băncilor şi nu în direcţia pozitivă. Oare pentru cît timp au băncile rezerve de bani şi nu numai pentru a menţine o situaţie stabilă? Vom asista şi la momente în sectorul bancar cînd va trebui să constatăm că „cine a fost nimic, acela va deveni totul”?

Multe în această luptă vor depinde de loialitatea acţionarilor. Creşterea veniturilor în 2008 cu 16% este, desigur, un lucru bun, dar dacă acţionarii se vor zgîrci şi vor decide să retragă banii din circuitul băncilor, plătind procente pentru acţiuni, acestora le va fi greu. Probabil, 1,27 mlrd. lei profit pentru instituţiile financiare străine nu sînt bani mulţi, dar pentru cele locale – suficienţi.

Reducerea nivelului rezervelor obligatorii va ajuta la redresarea situaţiei. Ce-i drept, dacă luăm în calcul faptul că aceşti bani acum se calculează în rezerve valutare, pentru a nu înrăutăţi iluzia bunăstării, BNM va reduce marja timp îndelungat şi în mici porţii. În general, perspectivele băncilor nu sînt atît de pesimiste, după cum încearcă să le prezinte oponenţii politici şi economici. Dacă cu componenţa oponenţilor politici totul este clar, apoi despre oponenţii economici, probabil, majoritatea nu prea ştiu nimic. De exemplu, zvonurile despre problemele în sistem pot fi vehiculate de colaboratorii companiilor de asigurări, care se ocupă activ de asigurarea vieţii şi de diferite programe de pensionare. Pentru ei, cîştigul este evident – ei, ca şi băncile, promit dobînzi pentru mijloacele atrase.

Din categoria „oponenţilor economici” fac parte şi acei care sînt extrem de nemulţumiţi de majorarea dobînzilor la credite. Dar aici băncile singure sînt vinovate. În primul rînd, ele fac acest lucru nu tocmai tacticos – pînă la încheierea termenului de acţiune a contractelor, avertizînd cu două-trei zile înainte la telefon. Pentru companiile serioase, care-şi construiesc businessul luînd în calcul contractele de lungă durată, o atare abordare este de neconceput. Sub presiunea corpului de deputaţi, BNM insistă că actualele dobînzi la credite sînt ilogic de mari. A oferi credite cu o dobîndă de 28% pe fundalul unei inflaţii de 7,3% – aşa ceva nu există nici într-o ţară. Dar cei de la BNM, la fel ca şi băncile, înţeleg că stabilitatea în sistemul bancar este asigurată parţial de dobînzile la depozite înalte. Deocamdată, populaţia este interesată să-şi ţină banii pe conturi şi, cu o anumită doză de risc, îşi aduce economiile pentru a le ţinea în bănci, dar nu acasă.

Ratingul băncilor, pe care îl prezintă revista economico-financiară „Profit”, exprimă opinia redacţiei asupra capacităţii managementului băncii de a atrage eficient resurse şi a le plasa sigur, respectînd o lichiditate ridicată (dar nu excesivă) şi obţinînd, totodată, o rentabilitate maxim posibilă, dar onorîndu-şi onest, în acelaşi timp, toate angajamentele faţă de clienţi.

Ratingul băncilor nu este o recomandare pentru iniţierea sau suspendarea colaborării cu o bancă anumită, şi nici o opinie asupra preţului de piaţă al acţiunilor lor. Prezentul rating se bazează pe rapoartele oficiale ale băncilor comerciale.

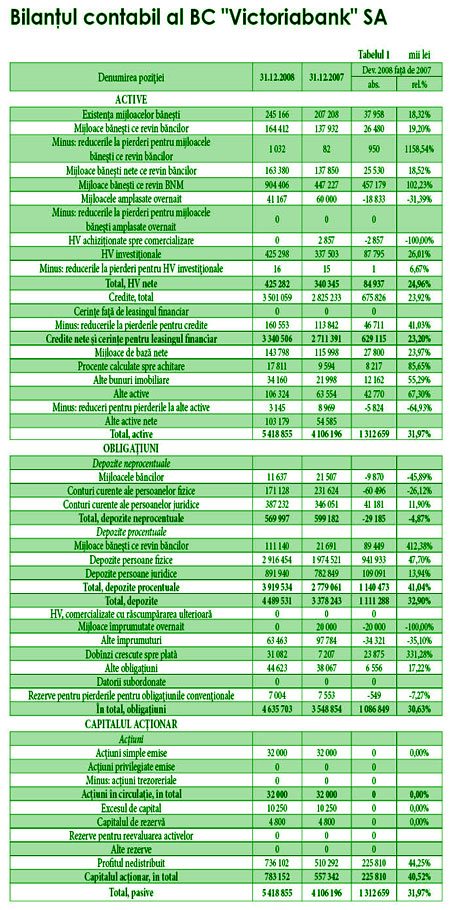

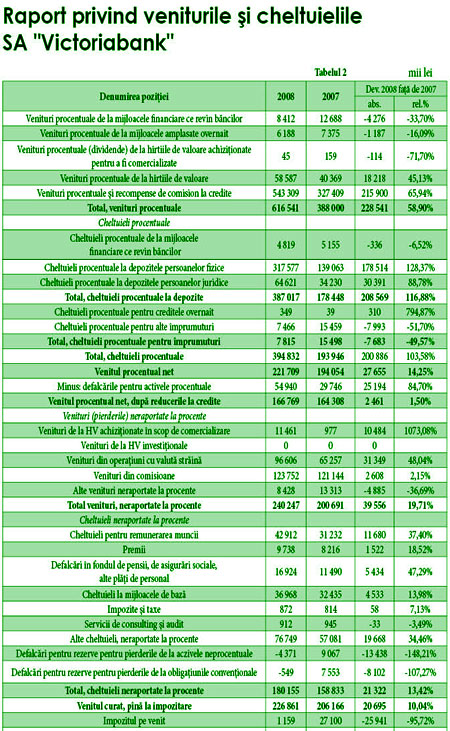

Profitul Victoriabank în 2008 a depăşit 225 mil. lei

Anul 2008 a fost pentru Victoriabank unul rezultativ şi destul de reuşit, fapt dovedit de indicatorul de rentabilitate al capitalului acţionar ROE al băncii. În baza rezultatelor pentru anul 2008, el a constituit 33,42% (în 2007 – 38,24%).

Un rezultat atît de înalt a fost obţinut din contul nivelului înalt al multiplicatorului de capital egal cu 6,85, şi o înaltă rentabilitate a activelor – 4,88% (în 2007 – 5,39%). Diminuarea indicatorilor de eficienţă, în raport cu anul precedent, se explică, în general, prin majorarea creditelor nefavorabile cu 47,7% comparativ cu sfîrşitul anului 2007. La data de 31 decembrie 2008, mărimea creditelor nefavorabile (după clasificarea substandard şi mai sus) a constituit 158 mil. lei faţă de 107 mil. lei la începutul anului. Corespunzător, a crescut şi mărimea reducerilor la pierderile la credite de la 4,03% la începutul anului 2008 pînă la 4,59% la finele anului. Pentru formarea fondului de risc pentru activele ce lucrează, banca a îndreptat în 2008 54,94 mil. lei.

De menţionat că, în aşteptarea regresului economic ca urmare a influenţei crizei financiare mondiale, o abordare dură a formării reducerilor pentru eventuale pierderi la credite, este o măsură corectă, pe care o utilizează cu pricepere managerii băncii. Pe cît de adecvată este această abordare, va arăta controlul de audit.

În ultimul trimestru al anului 2008, marja procentuală netă a constituit 5,32% faţă de 6,86% la începutul anului. Reducerea acestui indicator a fost condiţionată de diminuarea venitului procentual net, ca urmare a unor defalcări mai mari decît în 2007 în fondul de risc pentru active, ceea ce a adus băncii venit.

Volumul tuturor veniturilor neprocentuale a constituit în 2008 240,24 mil. lei, ceea ce depăşeşte cu 60,09 mil. lei sau cu mai mult de o treime volumul tuturor cheltuielilor neprocentuale, care au constituit 180,16 mil. lei. Diferenţa, raportată la activele medii anuale ale băncii, constituie 1,46%, ceea ce este cu 22 puncte procentuale mai mult decît nivelul din 2007, care a constituit, corespunzător, 1,24%.

Nivelul pozitiv al marjei neprocentuale nete este un factor pozitiv al activităţii băncii, deoarece demonstrează că aceasta este în stare să facă faţă poverii cheltuielilor totale şi administrative, fără a apela la venitul procentual net cîştigat în cadrul operaţiunilor active. Dinamica pozitivă a acestui indicator şi nivelul său, care depăşeşte 1%, dovedesc justeţea politicii băncii în ceea ce priveşte deservirea de casă şi administrarea operaţiunilor în valută străină.

De menţionat că, în baza rezultatelor anului 2007, doar la patru bănci - Banca de Economii, Investprivatbank, Energbank şi Victoriabank – indicatorul marjei neprocentuale nete a avut un nivel pozitiv, cel mai mare dintre care a fost înregistrat la Victoriabank.

Analizînd cheltuielile neprocentuale, vom menţiona că cheltuielile legate de remunerarea muncii, inclusiv impozitele corespunzătoare, au constituit în 2008 69,57 mil. lei sau 38,62% din volumul total al tuturor cheltuielilor neprocentuale. Plăţile directe către angajaţi au constituit 52,65 mil. lei, dintre care 9,74 mil. le-au constituit premiile, ceea ce vorbeşte despre dependenţa mărimii veniturilor lucrătorilor băncii de indicatorul activităţii lor. De notat că fiecare leu plătit lucrătorilor a adus acţionarilor băncii 4,29 lei profit.

Fiind o instituţie financiară de o rentabilitate înaltă, banca menţine lichiditatea la un nivel destul de înalt, majorînd-o comparativ cu 2007. Astfel, la situaţia din 31 decembrie 2008, coeficientul lichidităţii curente (P II) a constituit 31,65% faţă de 28,01% la data analogică din 2007. Nivelul coeficientului lichidităţii pe termen lung (P I), de asemenea, s-a îmbunătăţit de la 0,74 la începutul anului pînă la 0,55 la finele lui.

În 2008, portofoliul de depozite procentuale a persoanelor fizice a crescut cu 47,70% sau, în expresie absolută, cu 941,93 mil. lei, ajungînd la 31 decembrie 2008 la 2,92 mlrd. lei. De asemenea, au crescut cu 13,94% sau cu 109,1 mil. lei depozitele procentuale ale persoanelor juridice, atingînd la finele anului trecut 891,94 mil. lei.

Portofoliul de credite al băncii a crescut în 2008 cu 675,83 mil. lei sau cu 23,92%, ajungînd la finele anului la 3,50 mlrd. lei.

În tabelele 1 şi 2 este publicat bilanţul băncii şi raportul despre rezultatele financiare (în mii de lei).

Mărimea activelor nete la o acţiune a crescut de la 174,17 lei pînă la 244,74 lei, adică cu 70,57 lei sau cu 40,52%. La Bursa de Valori a Moldovei, acţiunile Victoriabank, la finele lui ianuarie 2009, puteau fi cumpărate în cantităţi nesemnificative la preţul de 248 lei bucata, adică aproape la preţul de bilanţ. Se poate de presupus că peste doi ani preţul acţiunilor băncii la bursă va fi de minimum două ori mai mare decît valoarea lor de bilanţ.

Anul 2009 va fi un test de rezistenţă pentru sistemul bancar din Moldova. Analiza de mai sus dovedeşte suficienta rezervă pe care o are Victoriabank în acest sens. În opinia analiştilor, chiar şi într-un an de criză, banca va înregistra rezultate pozitive.

Далее...

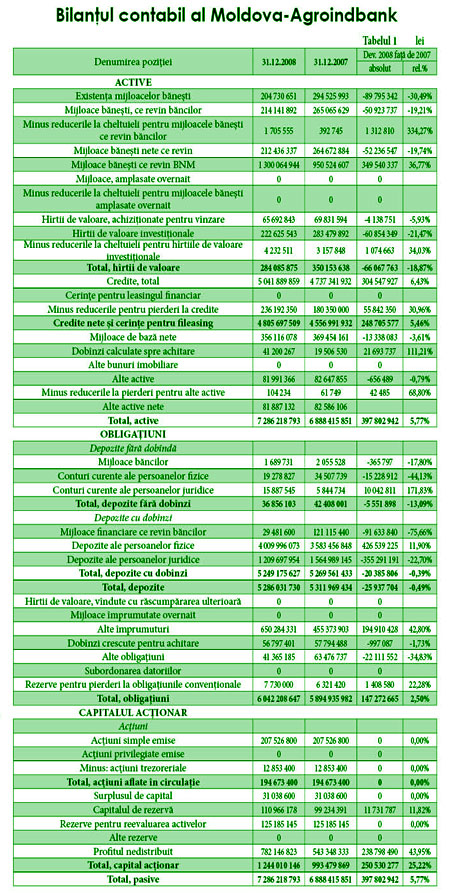

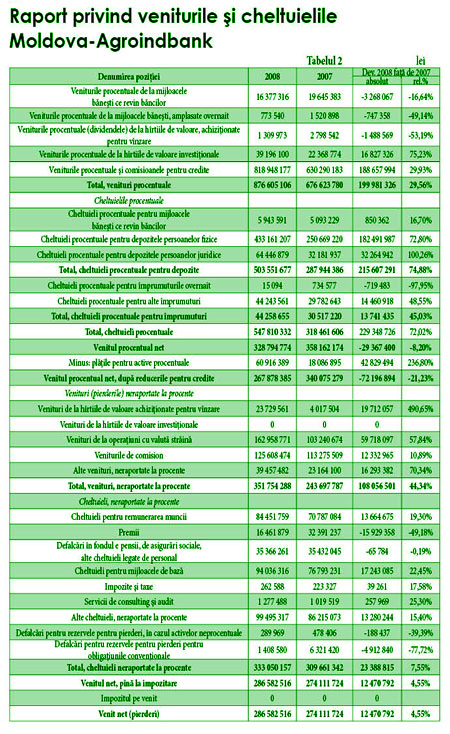

Profitul Agroindbank în 2008 a constituit 286 mil. lei

Potrivit unui raport al băncii Moldova-Agroindbank, publicat, dar care încă nu a fost confirmat de un audit extern, în 2008 banca a obţinut un profit de 286,58 mil. lei, ceea ce este cu 12,47 mil. sau cu 4,55% mai mult comparativ cu profitul obţinut în 2007.

Activele băncii au crescut de la 6,89 mlrd. lei pînă la 7,29 mlrd. lei sau cu 5,77%. Capitalul acţionar (activele nete) a crescut cu 25,22% şi, la data de 31 decembrie 2008, era de 1,24 mlrd. lei. Mărimea activelor nete la o acţiune a crescut cu 257,39 lei – de la 1,02 pînă la 1,28 mii lei. Indicatorii rentabilităţii activelor ROA şi rentabilităţii capitalului ROE au constituit 4,04% şi 25,62%, corespunzător, faţă de 4,08% şi 27,97% la finalul anului 2007.

În tabelele 1 şi 2, este prezentat bilanţul băncii la data de 31 decembrie 2008 şi 31 decembrie 2007, precum şi rapoartele privind rezultatele financiare în aceşti ani. În tabele sînt prezentate devierile absolute şi relative ale indicatorilor pentru 2008 faţă de cei analogici pentru 2007.

Portofoliul de credite al băncii a crescut în anul trecut cu 304,54 mil. lei sau cu 6,43%, constituind la 31 decembrie 2008 5,04 mlrd. lei. Veniturile procentuale, recompensele de comision pentru credite în 2008 au constituit 818,95 mil. lei, ceea ce este cu 188,66 mil. lei sau cu 29,93% mai mult decît în 2007. Astfel, a crescut rentabilitatea portofoliului de credite.

Depozitele procentuale s-au diminuat uşor anul trecut – cu 0,39% sau cu 20,39 mil. lei, constituind la 31 decembrie 2008 5,25 mlrd. lei. Din depozitele procentuale, au scăzut depozitele băncilor – de la 121,11 pînă la 29,48 mli. lei sau cu 75,66%, precum şi depozitele persoanelor juridice – de la 1,56 pînă la 1,20 mlrd. lei sau cu 22,70%. Depozitele persoanelor fizice, din contra, au crescut cu 11,90% sau cu 426,54 mil. lei. La data de 31 decembrie 2008 ele constituiau 4 mlrd. lei.

În condiţiile unui portofoliu de depozite procentuale, practic, neschimbat ca mărime, respectivele cheltuieli procentuale au crescut simţitor – de la 287,94 pînă la 503,55 mil. lei, adică cu 215,60 mil. lei sau cu 74,88%.

Creşterea costului depozitelor procentuale a depăşit cu 45,32 puncte procentuale creşterea veniturilor procentuale. În rezultat, mărimea venitului procentual net s-a redus de la 358,16 mil. lei în 2007 pînă la 328,79 mil. lei în 2008 (8,20%).

Situaţia creată în legătură cu creşterea costului depozitelor este caracteristică, practic, pentru toate băncile din Moldova. Ea se explică prin faptul că, după o creştere relativă a ratei rezervelor obligatorii, pentru a se conforma acestui normativ, băncile au fost nevoite să asigure un flux anume de bani din contul majorării dobînzii la depozite. Lupta băncilor pentru deponenţi a contribuit la creşterea dobînzii la depozite.

În 2008, banca a îndreptat în fondul de risc pentru active procentuale 60,92 mil. lei. Aceasta a depăşit mărimea înregistrată în 2007 de 3,37 ori. Din această cauză, mărimea venitului procentual net după defalcările în fondul de risc în 2008 a constituit 267,87 mil. lei, diminuîndu-se cu 72,20 mil. lei sau cu 21,23% comparativ cu anul trecut.

La situaţia din 31 decembrie 2008, mărimea reducerilor pentru pierderile la credite a constituit 236,19 mil. lei, majorîndu-se, comparativ cu începutul anului, cu 55,84 mil. lei sau cu 30,96%. Astfel, peste 90% din defalcările în fondul de risc pentru activele procentuale le-au constituit defalcările pentru credite. Creditele expirate şi creditele pentru care s-a stopat creşterea dobînzii, au crescut de circa 2,5 ori, ajungînd la finele anului 2008 la 238,56 mil. lei. În rezultat, mărimea relativă a fondului de risc la finele anului 2008 a constituit 4,68% faţă de 3,81% în 2007. Cea mai mare parte a defalcărilor în fondul de risc banca a efectuat-o în trimestrul patru al anului 2008. Se poate de presupus că aceasta a fost o manevră strategică, care-i va permite să depăşească anul de criză 2009.

Cheltuielile neprocentuale ale băncii în 2008 au constituit 333,05 mil. lei, ceea ce este cu 18,70 mil. sau cu 5,32% mai puţin decît veniturile neprocentuale. Marja neprocentuală netă (Prin marjă neprocentuală netă se are în vedere raportul diferenţei între toate veniturile neprocentuale şi toate cheltuielile neprocentuale faţă de mărimea medie a activelor) a băncii a constituit în 2008 0,26%. De menţionat că banca a reuşit să depăşească tendinţa negativă din 2008, cînd cheltuielile neprocentuale în mărime de 309,66 mil. lei au depăşit veniturile neprocentuale cu 65,96 mil. lei, iar mărimea negativă a marjei neprocentuale nete în 2007 a constituit – 1,14%.

Cheltuielile pentru remunerarea muncii şi pentru premii au constituit în 2008 100,91 mil. lei. Raportul dintre profitul net şi salariul şi premiile achitate a constituit în 2008 2,84 faţă de 2,66 în 2007. Aceasta vorbeşte despre creşterea productivităţii muncii într-un tempou mai mare decît creşterea salariilor. De menţionat că, potrivit rezultatelor anului 2007, nivelul mediu pe sistem al acestui indicator a fost de 2,23. Moldova-Agroindbank ocupă la acest indicator locul 6 printre cele 15 bănci. Puţin mai sus s-a situat Banca de Economii – 3,46 (cel mai bun indicator în acest sens în 2007 l-a înregistrat Banca Comercială Română – 7,22, iar cel mai rău – Universalbank - -0,21).

Analizînd veniturile neprocentuale ale băncii, trebuie de menţionat creşterea semnificativă a veniturilor din operaţiunile cu valută străină – cu 59,72 mil. lei sau cu 57,84%. Mărimea lor în 2008 a atins 162,96 mil. lei, constituind 46,33% din veniturile neprocentuale totale. Veniturile băncii din comisioane au crescut, comparativ cu 2007, cu 10,89%, constituind 125,61 mil. lei sau 35,71% din mărimea totală a veniturilor neprocentuale.

Reflectînd o rentabilitate destul de înaltă a activelor care lucrează, banca şi-a îmbunătăţit indicatorul lichidităţii curente (P II) de la 24,20% la începutul anului pînă la 25,76% la finele anului (în condiţiile unui normativ de minimum 20%) şi a redus uşor din lichiditatea pe termen lung (P II) de la 0,81 la începutul anului pînă la 0,85 la finele lui (în condiţiile unui normativ de maximum 1).

Pentru întregul sistem bancar şi, în particular, pentru Moldova-Agroindbank anul curent va fi un test la rezistenţă. Indicatorii obţinuţi de bancă în 2008 permit de prognozat stabilitatea sa şi dezvoltarea în continuare.

Далее...

Analiza activităţii băncilor

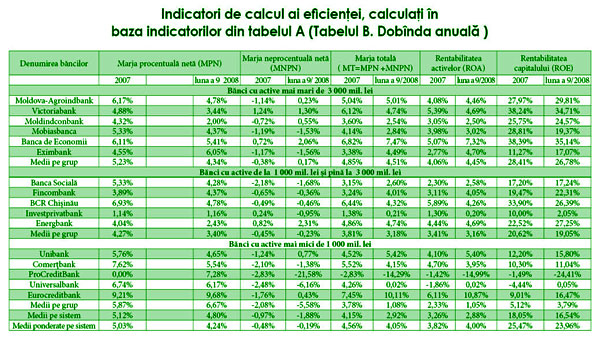

În condiţiile crizei financiare mondiale, sistemul bancar al Moldovei se evidenţiază printr-un înalt indicator al lichidităţii curente. Potrivit situaţiei de la data de 30 septembrie 2008, nivelul mediu al indicatorului lichidităţii pe întregul sistem bancar constituia 32,88%, ceea ce este cu 4,16% puncte procentuale mai mult comparativ cu începutul anului 2008. În acelaşi timp, nivelul normativ al acestui indicator, fixat de Banca Naţională a Moldovei (BNM), nu trebuie să fie mai mic de 20%.

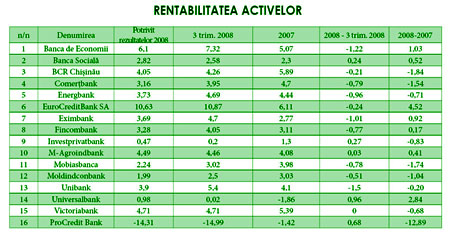

Pe fundalul lichidităţii înalte, nivelul mediu pe sistem al rentabilităţii activelor (ROA), potrivit rezultatelor pentru primele nouă luni ale anului 2008, a constituit 2,88% (aici, dar şi în continuare se are în vedere procentul anual), diminuîndu-se comparativ cu începutul lui 2008 cu 0,38 puncte procentuale sau cu 11,65%. Acest nivel nu este unul înalt. În acelaşi timp, lichidităţii curente înalte sau chiar excesive a sistemului bancar în condiţii normale nu-i corespunde un nivel înalt al multiplicatorului de capital, care a constituit în 2008 5,21, ceea ce este cu 0,09 puncte procentuale mai puţin comparativ cu 2007. Nivelul nu prea mare al ROA, în condiţiile unui nivel modest al multiplicatorului de capital, a determinat, de asemenea, un nivel relativ mic al ROE. Nivelul mediu pe sistem al ROE a constituit în nouă luni 16,54%, diminuîndu-se în raport cu începutul anului cu 1,51 puncte procentuale sau cu mai mult de 8%.

De pe poziţiile acţionarilor băncilor, cu atît mai mult ale acţionarilor ce nu deţin cote importante (mai mult de 5%), rentabilitatea capitalului acţionar trebuie să fie, cel puţin, la un nivel cu rentabilitatea în baza depozitelor bancare anuale în valută naţională. În prezent, această rentabilitate în unele bănci depăşeşte 25%.

Din analiza nivelurilor medii pe grupuri în tabele se vede că portretul descris mai sus a fost influenţat în sens negativ de către indicatorii medii ai grupului de bănci cu active de pînă la 1 mlrd. lei. Nivelul mediu ponderat al indicatorilor descrişi la capitolul active (vezi ultimul rînd al tabelului B) sînt satisfăcători. Astfel, indicatorii rentabilităţii capitalului în 2007 şi primele nouă luni ale lui 2008 au constituit 25,47% şi 23,96%, corespunzător.

La grupul de bănci cu active de peste 3 mlrd. lei, rentabilitatea medie a capitalului acţionar a constituit 28,41% în 2007 şi 26,78% în primele nouă luni ale anului 2008, depăşind rentabilitatea depozitelor amintită anterior, ceea ce este un bun indiciu pentru acţionari.

La grupul de bănci cu active de la 1 mlrd. lei pînă la 3 mlrd. lei, rentabilitatea medie a capitalului acţionar a constituit 20,62% în 2007 şi 19,05% în primele nouă luni ale anului 2008, neatingînd nivelul de rentabilitate a depozitelor, dar depăşind nivelul inflaţiei, ceea ce poate fi satisfăcător pentru acţionari.

La grupul de bănci cu active mai mici de 1 mlrd. lei, rentabilitatea medie a capitalului acţionar a constituit doar 5,12% în 2007 şi 3,79% în 2008, ceea ce este cu mult mai puţin decît nivelul inflaţiei şi de aceea poate fi calificată drept nesatisfăcătoare.

Prezintă interes examinarea indicatorilor de marjă din tabelul B. La calcularea lor, mărimile absolute au fost atribuite la activele medii pentru această perioadă.

Nivelurile medii pe sistem ale marjei procentuale nete (MPN) pentru 2007 şi pentru primele nouă luni ale anului 2008 au constituit 5,12% şi, respectiv, 4,80%, ceea ce poate fi considerat satisfăcător. Însă un factor negativ este nivelul nesatisfăcător al marjei neprocentuale nete (MNPN), care a constituit -0,97% în 2007 şi care s-a înrăutăţit pînă la -1,88% în primele nouă luni ale anului 2008.

După cum se vede din coloana respectivă a tabelului B, în 2007 nivelul negativ mediu al MNPN a fost prezent în toate cele trei grupuri de bănci, majorîndu-se de la -0,38% la grupul cu cele mai mari active pînă la -0,45% la grupul mediu şi diminuîndu-se pînă la -2,08% la băncile din grupul cu active mai mici de 1 mlrd. lei. Din acest motiv, nivelul mediu ponderat al MNPN în 2007 a fost de -0,48%, ceea ce este de mai mult de două ori mai puţin decît media.

Se ştie că sensul negativ al MNPN vorbeşte despre aceea că cheltuielile administrative ale băncilor diminuează venitul net, obţinut de pe urma operaţiunilor active. O atare stare de lucruri este de nepermis pentru băncile cu un nivel scăzut de rentabilitate a activelor. Din acest punct de vedere atrag atenţia asupra sa Universalbank, ProCreditBank şi Comerţbank din grupul băncilor mici, Banca Socială şi Investprivatbank, Mobiasbancă din grupul băncilor mari. Nivelul negativ al MNPN la Mobiasbancă s-a majorat în 2008 cu 0,34 puncte procentuale comparativ cu 2007 şi a constituit -1,53%. În acelaşi timp, nivelul rentabilităţii activelor, de asemenea, s-a diminuat cu 3,98% după rezultatele pentru anul 2007 pînă la 3,02% în primele nouă luni ale anului 2008. Dar, trebuie de menţionat că Mobiasbancă este una din puţinele bănci care continuă să crediteze activ. În condiţiile unei politici de creditare prudente, existenţei unei baze de resurse şi capacităţii de a negocia cu clienţii, această bancă şi altele care dispun de suficiente resurse, pot căpăta noi clienţi buni. Continuînd această direcţie strategică, se poate de atras noi specialişti de clasă înaltă în contul salariilor mari, care, fără îndoială, vor fi urmaţi şi de mulţi dintre clienţii „lor”. Nu este exclus că înrăutăţirea indicatorilor Mobiasbancă este o urmare a unei astfel de strategii.

Indicatorul marjei totale (MT) în 2008 a fost fixat la nivelul de 2,84%. În grupul băncilor mari şi medii, sub nivelul respectiv se află doar Investprivatbank.

În grupul băncilor mari, după indicatorul MT, în 2008 poziţia de lider a deţinut-o Banca de Economii – 7,47%, care a rezultat din sumarea MPN de 5,41% şi MNPN de 2,06%. Urmează Moldova-Agroindbank cu un indicator MT de 5,01% (MPN – 4,78% + MNPN – 0,23%). Locul trei la acest indicator a revenit BC Victoriabank – MT de 4,74% (MPN – 3,44% + MNPN – 1,30%).

În grupul băncilor medii cel mai bun indicator l-a înregistrat Energbank (MT – 4,74%), urmată de BCR Chişinău – 4,32% şi FinComBank – 4,01%.

Un indicator important pentru evaluarea potenţialei capacităţi de a atinge o rentabilitate înaltă a capitalului acţionar este cel al multiplicatorului de capital, egal raportului activelor faţă de propriul capital sau unităţii plus raportul banilor atraşi faţă de propriile resurse.

Nivelul mediu ponderat al acestui indicator după mărimea activelor în 2007 a constituit 6,54, iar în primele nouă luni ale anului 2008 – 6,36, ceea ce, în condiţiile unei lichidităţi curente înalte, se prezintă drept optimal. Nivelul acestui indicator este mai mare de 7,5-8. În condiţiile unui nivel scăzut al marjei totale, el poate să însemne deja nu sporirea capitalului, ci sporirea pierderilor. Să explicăm ultima afirmaţie: în condiţiile unui nivel redus al MT, schimbarea factorilor externi, de exemplu, majorarea normativului de rezervare obligatorie, „exodul” de depozite al persoanelor fizice şi, concomitent, al cererii de resurse de creditare din partea clienţilor, poate provoca nivelul negativ al MT. În această situaţie, banca este nevoită să atragă depozite în termen cu cea mai înaltă rată a dobînzii, ceea ce, pe lîngă creşterea cheltuielilor pentru dobînzi, va atrage şi creşterea cheltuielilor pentru organizarea publicităţii. În acelaşi timp, este puţin probabilă compensarea creşterii acestor cheltuieli în contul majorării dobînzii la credite, dat fiind condiţiile dure de luptă pentru clienţi, în care sînt impuse să activeze băncile. Iar dacă la factorii menţionaţi mai adăugăm necesitatea majorării reducerilor pentru pierderi în cazul creditelor şi altor active, care este destul de posibilă în condiţii de criză, indicatorul MT, din unul uşor pozitiv, poate lesne să se transforme în unul negativ. Şi atunci, cu cît mai mare multiplicator de capital a avut banca, cu atît mai mari vor fi pierderile.

De aceea, din grupul băncilor mari atrage atenţia Moldindconbanк, cu un nivel al multiplicatorului de capital care a crescut de la 8,44 în 2007 pînă la 9,83 în 2008, pe fundalul diminuării MT de la 3,60% pînă la 2,54%.

În grupul băncilor medii, o situaţie periculoasă s-a creat în cazul Investprivatbank, care a înregistrat, în perioada de referinţă, o creştere a multiplicatorului de capital de la 7,69 pînă la 10,25 pe fundalul diminuării MT de la 1,38% pînă la 0,21%!

Şi dacă în cazul Moldindconbank nivelul lichidităţii curente la data de 30 septembrie 2008 era de 32,86, adică era unul destul de înalt, apoi în cazul Investprivatbank la aceeaşi dată el constituia 21,32% - aproape la limita admisibilului.

În grupul băncilor mici, după rezultatele primelor nouă luni ale anului 2008, nivelul multiplicatorului de capital a fost destul de jos – de la 2,93 la Unibank pînă la 1,52 la EuroCreditBank. În legătură cu aceasta trebuie de menţionat că nivelurie joase ale multiplicatorului de capital pe fundalul unor niveluri înalte ale MT, nu permit acţionarilor acestor bănci să obţină un venit suficient. În special, aceasta se referă la EuroCreditBank, care, în baza rezultatelor pentru nouă luni ale lui 2008, are cel mai înalt indicator pe sistem: MT=10,11%=9,68% MNN + 0,43% MNPM şi cel mai mic nivel al multiplicatorului de capital ЕМ=1,52. Dacă această bancă ar fi reuşit să-şi crească multiplicatorul de capital măcar pînă la nivelul 5, apropiat de cel mediu pe sistem, atunci, în condiţiile actuale ale rentabilităţii activelor în mărime de 10,87% (de asemenea, cea mai înaltă pe sistem), acţionarii băncii, printre care se numără şi statul, ar fi avut o rentabilitate a capitalului la nivelul de 55%.